8月3日晚,宠物食品龙头烟台中宠食品股份有限公司(以下简称中宠股份)发布2023年半年度报告。该公司上半年实现营业收入17.15亿元,同比增长7.89%;归母净利润0.96亿元,同比增长40.71%。

“上半年业绩提升主要得益于营收增长,境内、境外毛利率提升。”中宠股份证券部工作人员向大河财立方记者表示。

虽然手握国外客户大单,但代工业务毛利率偏低、大客户集中度较高、自主品牌销量较小等“烦恼”依然伴随着中宠股份。

近年来,中宠股份开始聚焦国内,以开拓国内市场为重心,着力打造自主品牌。不过,想在竞争激烈的国内市场中寻得发展新机遇,并非易事。

业绩连降两年后,上半年营收、净利双增长

在净利润连续两年下滑后,中宠股份业绩于2023年上半年迎来回升。

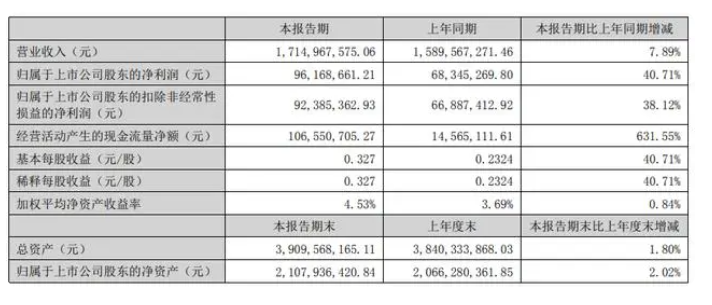

8月3日晚间,中宠股份发布2023年半年报。财报数据显示,2023年上半年,中宠股份实现营业收入17.15亿元,同比增长7.89%;归母净利润0.96亿元,同比增长40.71%;基本每股收益0.327元/股,同比增长40.71%。

在此次营收、净利实现双增长之前,中宠股份业绩已连续两年增收不增利。财报数据显示,2021年、2022年,该公司实现营收分别为28.82亿元、32.48亿元,同比增长29.06%、12.72%;归母净利润分别为1.16亿元、1.06亿元,同比下降14.29%、8.38%。

对于业绩增长,中宠股份此前在2023年半年度业绩预告中表示,2023年上半年,公司积极开拓销售渠道、创新品牌营销,持续优化内部管理,降本增效及价格管控效果显著,同时也受益于汇率变化,主营业务毛利率较上年同期显著提升。此外,随着公司聚焦战略的进一步推进以及海外业务的开拓,国内业务及海外业务收入稳步增长。

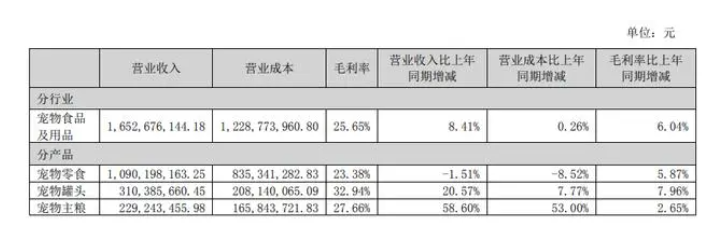

今年上半年,中宠股份毛利率整体增长。财报数据显示,该公司2023年上半年毛利率25.65%,比上年同期增长6.04%。

从产品类型来看,宠物零食作为中宠股份的主要产品,今年上半年实现营收10.9亿元,占总营收比重63.57%,毛利率23.38%,比上年同期增长5.87%;宠物罐头毛利率最高,为32.94%,比上年同期增长7.96%;宠物主粮毛利率为27.66%,比上年同期增长2.65%。

从地区来看,今年上半年中宠股份境外业务毛利率显著提升,比上年同期增长6.98%至22.3%;境内业务毛利率33.42%,比上年同期增长1.01%。

公开信息显示,中宠股份成立于2002年,2017年8月登陆深交所,是中国宠物行业第一家深交所主板上市企业。该公司旗下拥有“Wanpy 顽皮”“Zeal 真致”“Toptrees 领先”等核心自主品牌,产品涵盖犬用、猫用两大类别,涉及宠物干粮、湿粮、零食、冻干、饼干、洁齿骨、皮卷等全线产品1000余个品种。

主要客户来自海外,前五大客户销售额占比超44%

据了解,中宠股份早期深耕海外市场,为海外客户提供代加工服务,是众多国际宠物食品品牌的OEM/ODM(代加工)厂商,产品销往美国、欧盟、日本等国家和地区。

财报数据显示,2023年上半年,中宠股份产品境外销售收入占总营收的70.84%。

中宠股份在财报中表示,在欧美等发达国家和地区,宠物食品市场发展已较为成熟,一些大型品牌商已树立了牢固的品牌形象,并占据了大部分市场销售渠道,新进品牌的营销成本和风险相对较高。因此,公司采取与当地的知名厂商进行合作,以OEM/ODM贴牌方式进入当地市场。

香颂资本执行董事沈萌表示,生产OEM产品的好处在于可以快速获得大量订单,并且无需担心零售市场销售等问题,但是弊端是缺乏自有品牌的建设,无法提升更多的收益空间。同时,宠物食品市场目前在一定程度上属于品牌寡头竞争格局,如果企业以OEM为主,议价能力就会减弱,提升收益率较难。

主要客户来自海外,且以生产代加工产品为主,自主品牌销量相对较小,这种业务模式使中宠股份在同行业中并不具备明显优势。2020年至2022年,该公司毛利率由24.7%下滑至19.79%。

同样以代工模式起家的宠物食品公司乖宝宠物,凭借自有品牌“麦富迪”在国内市场取得领先优势,2022年境内收入贡献总营收超过60%,销售毛利率为32.59%。

值得注意的是,中宠股份前五大客户销售集中度较高,且大多为海外客户,2021年、2022年公司前五大客户销售金额占销售总额比例均超44%,存在国际贸易摩擦、汇率波动等风险。

中证鹏元发布的中宠股份可转债2023年跟踪评级报告显示,中宠股份产品主要销往美国、欧盟等国家或地区,公司外销产品主要以美元计价,人民币升值将对公司利润造成不利影响。另外,2022年前五大客户销售额占比44.5%,若主要客户减少对公司的采购甚至终止合同关系,将对公司业绩造成较大不利影响。

宠物行业竞争新格局下,中宠股份加码国内求新机

近年来,宠物经济热度不减,宠物食品市场作为宠物行业最大的细分市场迸发出勃勃生机。尤其在国内,宠物食品行业仍处于快速发展初期,随着宠物家庭渗透率和行业成熟度的持续提升,中国宠物食品市场发展前景广阔。

中证鹏元报告中披露,据《2022年中国宠物行业白皮书》、APPA统计,2022年我国城镇犬猫宠物消费市场达2706亿元,同比增长8.7%。2022年国内宠物食品中主粮市场占比在七成左右,为宠物食品消费市场中份额最大的细分市场。

广阔的发展前景,让靠海外生意“吃饱”的中宠股份也开始加码国内。近年来,中宠股份持续围绕“聚焦国内市场、聚焦品牌、聚焦主粮”的发展战略,取得一定成效。

记者注意到,中宠股份境内业务营收逐年增长。2020年至2022年,该公司境内主营业务收入分别为5.42亿元、6.91亿元、9.02亿元,同比增长57.74%、27.44%、30.55%。2023年上半年,境内主营业务收入为5亿元,同比增长30.44%。

我国宠物食品销售主要通过电商,中宠股份也格外注重线上广告营销。半年报中披露,国内市场方面,公司主要通过抖音、快手、小红书等新媒体投放、参加国内展会、冠名赞助大型的宠物活动和网站推广等方式开拓国内市场。

大力营销、开拓国内市场的同时,中宠股份的销售费用也随之增长。财报数据显示,2019年至2022年,该公司销售费用由1.7亿元增长至3.03亿元,2023年上半年,该公司销售费用为1.55亿元,同比增长23.34%。

不过,随着众多资本与跨界玩家涌入,国内宠物食品行业依然面临着激烈的竞争。中宠股份“聚焦国内”虽拉动了境内营收的大幅增长,但毛利率增长却并不明显,2023年上半年,该公司境内业务毛利率33.42%,比上年同期增长1.01%。

“境内业务毛利率增长较小,主要由于境内一部分代工业务拉低了境内业务整体毛利率。”中宠股份证券部工作人员告诉记者。据介绍,该公司境内业务以自有品牌为主,自有品牌业务占比为80%,毛利率在40%以上。其中,“Zeal 真致”“Toptrees 领先”两个品牌毛利率达到50%~60%。

“中宠股份现在是两条腿走路,既做自有品牌也做贴牌,面对中国宠物市场蓬勃发展,加码国内市场绝对是正确的战略。未来发展,关键是如何打造自有品牌的优势,提高自有品牌业务占比,这也是提升利润的重要途径。”中国食品产业分析师朱丹蓬向大河财立方记者表示。

“这两年国产自有品牌发展比较快,渠道品牌也比较多,公司后期也会持续加大对应投放,在国内市场抢占更多的市场份额。”中宠股份证券部工作人员称。